今回の記事のkeyword:資産公開,ブログ,サラリーマン,株,インデックス投資,高配当株,準裕福層,ポートフォリオ,投資の目的,

この記事にはプロモーションが含まれます。

こんにちは、うずめろです(Xアカウント)。

今回は、投資の目的別で分類した資産を公開したいと思います。

投資を目的別で分類する理由

前回公開した(5月)の目的別資産状況はこちらとなります。

プロフィール

- 40代サラリーマン

- 手取り年収約500万円(現在育休中)

- 投資歴15年以上

- ビットコインとFXと個別株のデイトレで大損(計-400万円ぐらい)

- デイトレで心身に不調が出てきたので2021年からインデックスと高配当株投資に切り替え

概要

- 2024年11月末時点の総資産は【約5510万円】評価損益は【+1229万円】

- 投資の目的別で資産を分類して公開

- 投資の目的の内訳は【将来(老後)の資産を作る】【現在の収入を増やす】【短中期で値上がりを狙う】【無リスクで資産を守る】の4つ

総資産内訳(目的別)

私の資産運用・投資の目的と投資方法は以下のようになります。

- 将来(老後)の資産を作る ⇒ インデックス投資(全世界・S&P500・TOPIX)

- 配当金で現在の収入を増やす ⇒ 高配当株・REIT投資

- 短中期で値上がりを狙う ⇒ 個別株投資・グロース株投資(NASDAQ・日本グロース)

- 無リスクで資産を守る ⇒ 個人向け国債変動10年、現金

総資産額

2024年11月末時点での総資産は・・・

55,108,270円となりました!

11月末時点での総資産の詳細は以下の記事で紹介しています。

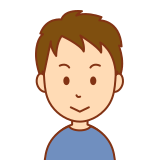

総資産の目的別の保有割合

2024年11月末時点での総資産の目的別の保有割合は以下となりました。

目的別で見ると「将来(老後)の資産を作る」が約38%、「現在の収入を増やす」が約39%で合わせて約80%となり、これらが資産運用・投資の主な目的となっています。

前回の5月から大きな変化はありませんでした。

【短中期で値上がりを狙う】ための投資は約8%で、5月よりも減少しています。グロース株や昔かった塩漬け株が低迷しているからと思われます。

低迷株はそろそろ売却しようかと思っています。

【無リスク資産】の比率は変わっていませんが、10月にすべて個人向け国債変動10年になっています。

リスク資産の評価損益(含み益)

投資目的別の評価損益(含み益)は以下のようになっています。

| 投資目的 | 時価評価額 (円) | 評価損益 (円) | 評価損益 (%) |

| 将来・老後 | 20,759,494円 | +6,574,587円 | +46.3% |

| 収入増 | 21,747,429円 | +5,010,993円 | +29.9% |

| 値上がり | 4,433,843円 | +704,890円 | +18.9% |

将来(老後)の資産のために購入している、全世界株式やS&P500などのインデックス商品の評価損益が+650万円(+46.3%)でぶっちぎりとなっています。

短期の値上がり期待で買っている東証グロース250ETFや個別株はいまいちですが、NASDAQのQQQの値上がりもあり、+18%程度となっています。今後日本の個別株は精査していきたいと思います。

この現状を見ると、値上がり期待で個別株や日本のグロース株を買うよりも、全世界やS&P500のインデックス投資の方が手間も掛からずよいのではないかと思う次第です。

保有している銘柄

【将来(老後)の資産を作る】目的で保有している銘柄

【将来(老後)の資産を作る】目的で保有している銘柄は以下となります。現在積立中は色つきの銘柄になります。

| 銘柄 | 備考 |

| SBI-SBI・全世界株式インデックス・ファンド | 積立停止中 (定期売却中) |

| SBI-SBI・V・S&P500インデックス・ファンド | 積立停止中 (定期売却中) |

| MAXISトピックスETF(1348) | 積立停止中 |

| バンガード トータル ワールド ストックETF(VT) | 積立停止中 |

| 楽天オールカントリー楽天DC | iDeCoで積立中 |

| 楽天S&P500楽天DC | iDeCoで積立中 |

| 三菱UFJ-eMAXIS Slim 米国株式(S&P500) | NISA積立投資枠で 積立中 |

| 三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー) | NISA積立投資枠で 積立中 |

また、リスク資産の比率を高め過ぎないために、特定口座で保有している全世界株式とS&P500のインデックスファンドを売却して、NISA口座の積立の費用としています。↓の記事で詳細を公開していますので、合わせて読んでいただければ幸いです。

【現在の収入を増やす】目的で保有している銘柄

【現在の収入を増やす】目的で保有している銘柄は以下となります。前回の5月と比較すると、新しい銘柄として米国債ETFのiS米国債二十ヘジ(2621)を購入しています。定期的に購入している銘柄はREIT(リート)のみで、その他の高配当株は株価下落時などに購入をしたりしています。

| 銘柄名 |

| 日本電技 |

| オリエンタル白石 |

| 東鉄工業 |

| 明星工業 |

| 日東富士製粉 |

| ジェイエイシーリクルートメント |

| CDS |

| 伊藤ハム米久ホールディングス |

| iS米国債二十ヘジ(New) |

| 旭化成 |

| SRAホールディングス |

| 東ソー |

| 武田薬品工業 |

| 日本特殊陶業 |

| 東京窯業 |

| アサンテ |

| アビスト |

| ホーチキ |

| アイシン |

| TAKARA & COMPANY |

| バルカー |

| 伊藤忠商事 |

| 三井物産 |

| 三菱商事 |

| 三菱UFJフィナンシャル・グループ |

| 三井住友フィナンシャルグループ |

| ジャックス |

| オリックス |

| 三菱HCキャピタル |

| 第一生命ホールディングス |

| 東京海上ホールディングス |

| センコーグループホールディングス |

| ニッコンホールディングス |

| 九州旅客鉄道 |

| 住友倉庫 |

| キムラユニティー |

| KDDI |

| 沖縄セルラー電話 |

| 電源開発 |

| 学究社 |

| 蔵王産業 |

| 日本電信電話 |

| NF日本高配当70 |

| MXS Jリート (NISA成長投資枠で定期購入中) |

| NF外REITヘ無 (NISA成長投資枠で定期購入中 |

| SBI-SBI・J-REIT(分配)ファンド(年4回決算型) (NISA成長投資枠で定期購入中) |

| ブラックロック・スーパー・マネー・ マーケット・ファンド(米ドル)MMF |

| iシェアーズ コア 米国高配当株 ETF |

| SPDRポートフォリオS&P 500 高配当株式ETF |

| バンガード 米国高配当株式ETF |

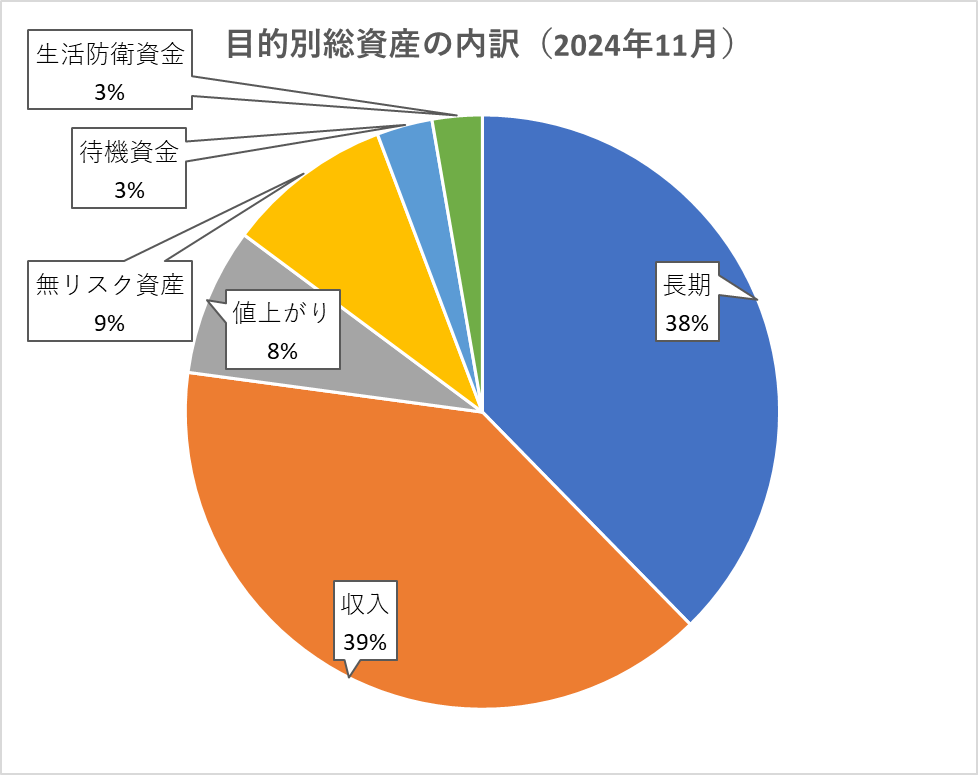

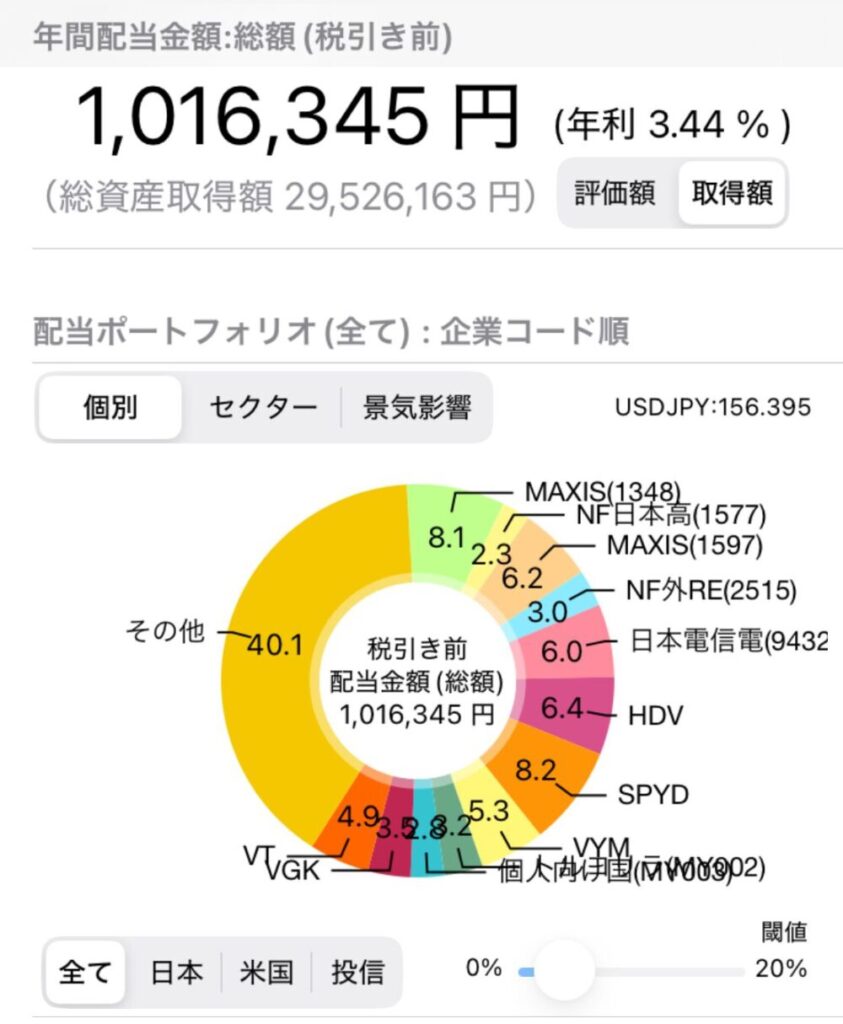

REITを除いた高配当株銘柄からの配当金は税引前で年間598,388円ほどとなっています。

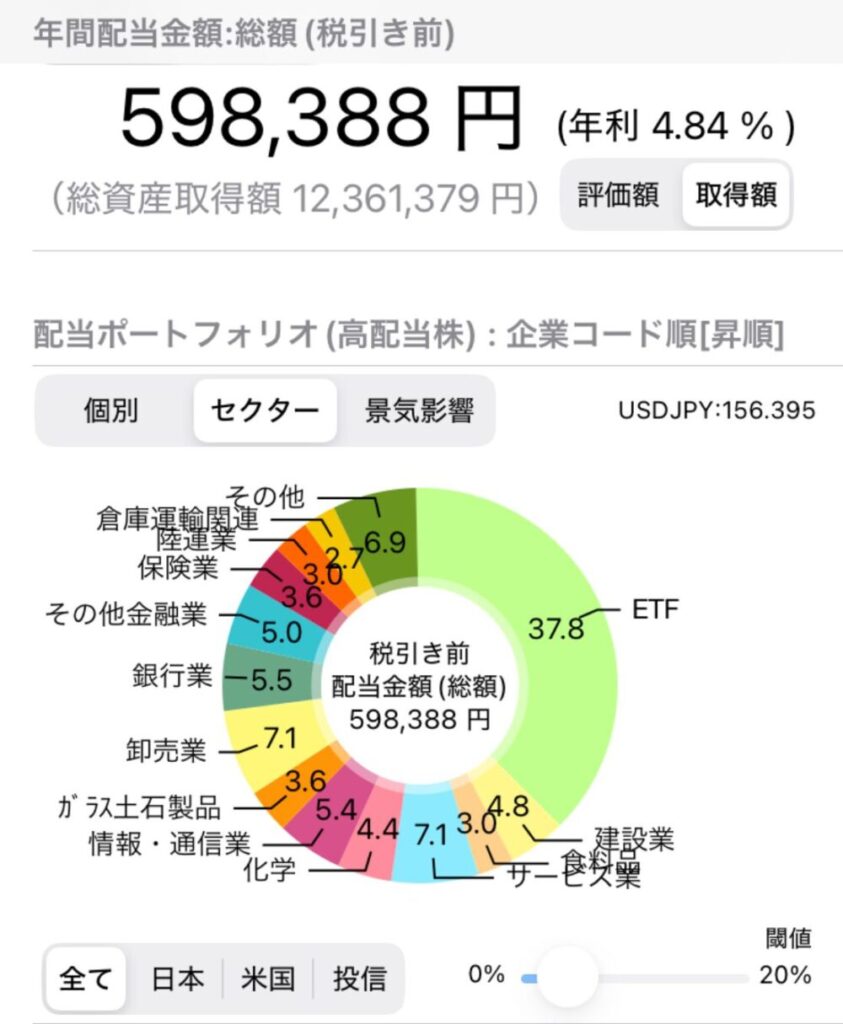

REITからの配当金は年間94,000円ほどとなっています。

上の画像では税引前の表記になっていますが、REITは全てNISA口座で購入しているので受取額となります。REITをNISA成長投資枠で定期購入している理由はこちらの記事で説明しています。

高配当株のポートフォリオや年間の配当金、外貨建てMMFについてはこちらの記事で詳しく紹介しています。

- 【評価額1000万円】高配当株投資の購入銘柄を公開してポートフォリオを分析してみます【長期株式投資】

- 【年間90万円突破】2024年7月末時点の年間配当金予定額をブログで公開します【高配当株】

- 外貨建てMMF(米ドル)を1年間保有した結果を公開します

配当金については、【現在の収入を増やす】目的以外で保有している銘柄からも入りますので(TOPIX-ETFなどの分配金)、全てを合計すると税引前で約100万円(税引後約80万円)ほどになっています。

8月の暴落時の買い増しと個人向け国債や米国債ETFの購入もあってか、目標としていた年間100万円(税引前)の配当金を突破しました。

年間で税引後約80万円の配当金や分配金をもらえていることになりますので、月平均にすると約6万円の収入増になっていることになります。

現在の家賃が約6万円ですので、配当金だけでまかなえていると考えるとうれしいものですね。

【短中期で値上がりを狙う】目的で保有している銘柄

【短中期で値上がりを狙う】目的で保有している銘柄と評価損益はこのようになっています。

| 銘柄名 | 評価損益 (%) |

| 味の素 | +80.15% |

| メルカリ | -18.46% |

| ANYCOLOR | -32.65% |

| ワークマン | -31.48% |

| 任天堂 | +66.86% |

| 東日本旅客鉄道 | +23.05% |

| 西日本旅客鉄道 | +6.99% |

| 東海旅客鉄道 | -3.89% |

| 人・夢・技術グループ | -35.11% |

| 東証グロースETF | -7.73% |

| 楽天グループ | +12.89% |

| カバー | +89.18% |

| インベスコ QQQ トラスト シリーズ1 ETF | +87.96% |

| バンガード FTSE ヨーロッパ ETF (VGK) | +31.29% |

| トルコリラ(FX) | -7.53% |

| トルコ・リラ・マネー・ マーケットファンド(トルコリラ) | -27.69% |

QQQとVGKを除くと各銘柄の投資額がそれほど多くない(20万円以下)ので、含み損が出ても放置していましたが、-30%の評価損益が出ている銘柄はそろそろ損切りして高配当株等を購入してもよいかもしれませんね。

今後【短中期で値上がりを狙う】目的で個別株を購入する予定は今のところありません。

また、保有銘柄を売ったり買ったりして、利益を狙うような投資をする気が殆ど無いので、【短中期で値上がりを狙う】と言う目的自体がすでに頓挫している気がしないでもありません。

NASDAQの「QQQ」やヨーロッパの「VGK」に至っては、当初は値上がりしたら売ろうかなと思っていましたが、現在ではほぼ長期で持ち続ける気持ちになっています。

個別銘柄については、年末にかけて「損出し」で銘柄整理をしても良いかなと思っています。

無リスク資産の保有銘柄

無リスク資産は資産を守るためだけでなく、無リスクで少しでも金利の付くものに投資をしています。

11月末時点での無リスク資産の内訳は以下のようになっています。

| 無リスク資産投資銘柄 | 金額 |

|---|---|

| 個人向け国債「変動10年」 | 5,000,000円 |

無リスク資産として個人向け国債「変動10年」に【500万円】確保しています。

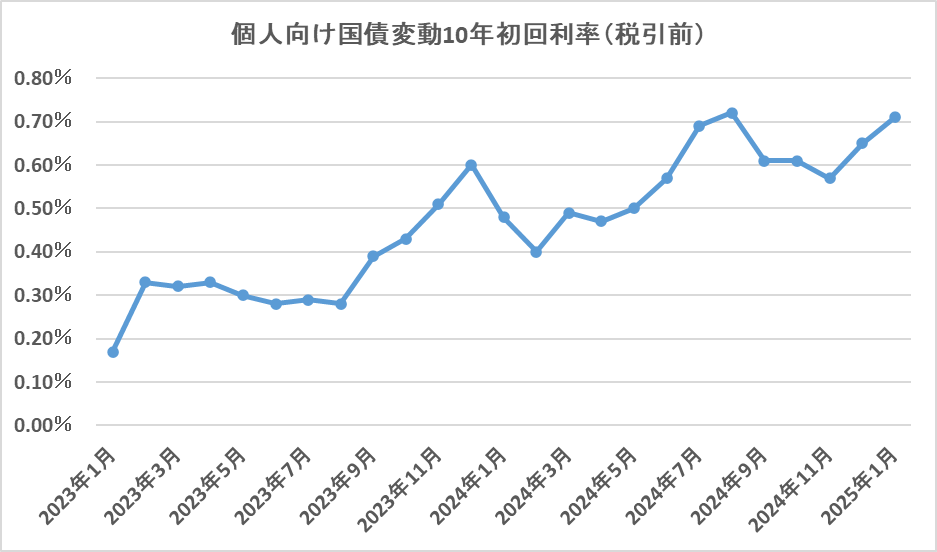

個人向け国債「変動10年」の2023年1月(第153回)から2025年1月(第177回)の1回目の金利の推移は以下の通りで、じわじわと上がっていっています。

無リスク資産の置き場所としてはうまみが少しずつ増えてきているのではないでしょうか。

まとめ

まとめです。

- 将来(老後)資産のために保有しているインデックス商品は好調

- 収入増のための配当金目的で保有している高配当株の株価も好調(増配銘柄も多数)

- 中短期の値上がり目的の保有銘柄はいまいち(売却も検討中)

- 今後は、定期的なインデックス商品の積立はしながらもキャッシュを増やしたい

今回は、11月末時点での投資目的別で分類した資産の現状を公開して分析してみました。

投資の目的は単にお金を増やすことではなくて、しっかりとした目的を持ってリスクを取っていきたいですね。

今回も読んでいただき、ありがとうございました。

Bitcoin・FX・個別株のデイトレで大損失(損失400万円+メンタル不調)、デイトレで心身に不調が出てきたので2021年から長期のインデックスと高配当株投資に切り替え。資産や家計簿をブログやXで発信中||最終学歴:博士後期課程修了|学位:Ph.D. 博士(学術)|40代サラリーマン(専門職)|手取年500万円|総資産5500万円|含み益1200万円|投資歴15年以上|育休取得予定。

コメント