今回の記事のkeyword:REIT,リート,J-RETI,全世界リート,1597,2515,新NISA,成長投資枠,NISA,非課税,不動産投資信託,ETF,

こんにちは、うずめろです。

今回は、新NISAの成長投資枠で不動産投資信託であるREITのETFを購入している理由を紹介したいと思います。

結論

結論としては以下の2つの理由となりますが、結論に至った背景も説明していますので、読んでいただければ幸いです。

- 配当金(分配金)を非課税にして、受取額を増やしたいから。

- 株式の配当金には配当控除が適用が適応されるが、REITの分配金には配当控除が適用されないから。

REIT(リート)についての補足事項

REIT(リート)とは

REIT(リート)とは、Real Estate Investment Trustの略で、以下のように説明されています。

不動産で運用して得た賃料収入等を投資家に分配する金融商品です。

http://www.japan-reit.com/beginner/

REITは、別名「不動産投資信託」と呼ばれています。この、REITの投資口は証券市場に上場しており、上場株式と同様に取引ができる金融商品となります。

つまり、株式市場で商品を購入することで、不動産収入(特に賃貸事業)が期待できるものと考えられます。

REITの利回り

日本のRETI(J-RETI)の平均分配利回りは、7/19時点で「4.67%」となっています。

7/19時点で不動産投資情報ポータルサイトで確認できる最高分配金利回りは、「いちごオフィスリート投資法人 (8975)」の5.77%となっています。

ちなみに、一番利回りの低いものは、「日本アコモデーションファンド投資法人 (3226)」の3.43%です。

REIT-ETFの分配金利回りは、3.43%~5.77%の範囲となっています。

一般的な株式で配当利回りが3%を超えたらそこそこ高い方ですので、REITは比較的高い利回りが期待できる商品と言えるのではないでしょうか。

参考サイト:http://www.japan-reit.com

NISA成長投資枠でREITを買っている理由

私がREITを購入している理由

まず私がREITに投資をしている理由を説明します。私は、投資を主に2つの目的で実施しています。

- 将来(老後)資金のため

- 現在の収入を増やすため

詳細はこちら:【2024年5月】投資の目的別で分類した資産をブログで公開

REITへの投資は高利回りの分配金が期待できるため、【現在の収入を増やす】ための投資の1つとして実施しています。

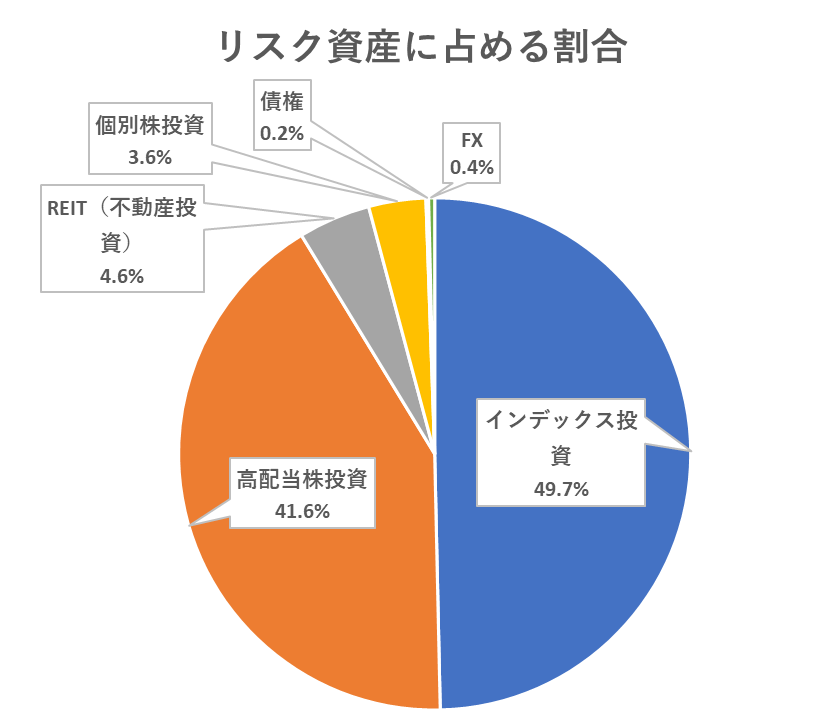

【現在の収入を増やす】ための投資は、↓のように現在では高配当株投資の割合が大きいですが、REITの割合をリスク資産の約8%程度まで増やしたいと思っています。

NISA成長投資枠でREITを買っている理由

前置きが長くなってしまいましたが、ここからが今回の記事の本題となります。

私は現在、REITをNISAの成長投資枠で購入していますが、2023年までは、特定口座でREITを購入していました。

2024年の新NISAの制度が始まってから、特定口座で保有していたREIT(1343と2515)をいったん全て売却して、NISA成長投資枠で買い直しています(計約180万円ほど)。

NISA成長投資枠は年間240万円枠がありますが、これを何に使うかはかなり悩みました。

積立投資枠では、オルカンとS&P500を毎月10万円分入金して購入することは決めていました。

しかし、成長投資枠に毎月20万円の入金(年240万円)は厳しかったので、当初は特定口座で購入していた全世界とS&P500のインデックス商品をNISA成長投資枠に移すことを考えていました。

長期の資産運用としては、それが一番有利だとは思いますが、私の投資の目的の1つである「現在の収入を増やす」ために成長投資枠を使えないかも考えました。

「現在の収入を増やす」ための成長投資枠の活用方法としては、NISA口座で配当金を受け取ることで税金を軽減して、受取額を増やす方法があります。

なので、NISA成長投資枠で高配当株を購入して配当金を非課税にすることで、現在の収入をさらに増やそうと思いました。

初めは、現在特定口座で購入している高配当株をいったん売却してNISA成長投資枠で買い直すつもりでいましたが、確定申告で配当金の配当控除について調べたときに、

「REITの分配金には配当控除が適用されない」

事を知り、それなら配当控除のある高配当株よりも、REITをNISA口座で購入した方が節税になるよなと思い、現在、NISA成長投資枠でREITを購入しています。

つまりは、

- 配当金(分配金)を非課税にして受取額を増やしたい。

- でも、個別株は配当控除があるから、配当控除のないREITをNISA口座で保有しよう

と言うことになるでしょうか。

現在REITの銘柄として購入している商品(ETF)

- MAXIS Jリート上場投信(1597)

(分配金利回り:4.20%、信託報酬:0.1595(7/22)) - NF・外国REITヘッジ無ETF(2515)

(分配金利回り:3.08%、信託報酬:0.187(7/19))

現在は、上記の日本と先進国のREIT指数に連動するETFの2つを購入しています。

REIT投資の分散になるかなと思い、日本と先進国の商品を購入しています。

1月に特定口座で購入していたREITを売却して、NISA口座で180万円ほど上記の2つのETFを購入し、2月と3月では20万円ほど購入しています。現在では、約200万円程度NISA成長投資枠を使用しています。

今年のNISA成長投資枠の残りが約40万円なので、1597と2515を合わせて毎月5万円ほどずつ購入して枠を埋めていくか、次の決算日の6月までに40万円を埋めてしまうか少し悩んでいるところです。

来年の成長投資枠もREITで埋める予定をしています。

ちなみに240万円分のREITから3.5%の分配金が出ると、年間約8.5万円となります。特定口座だとここから約20%(約1.68万円)が引かれることを考えると、NISA口座のありがたさが身にしみますね。

まとめ

今回は、私がNISA成長投資枠でREITを買っている理由を紹介しました。

配当金を非課税にするために、NISA成長投資枠でREITを購入するのは、長期視点でのインデックス投資よりも有利であるとは言えないと思いますが、私の投資の目的である「現在の収入をふやす」ために採用しています。

皆さんの投資の参考になれば幸いです。

今回も最後まで読んでいただきありがとうございました。

リートの運用実績や分配金については以下の記事で紹介しています。あわせて読んでいただければ幸いです。

Bitcoin・FX・個別株のデイトレで大損失(損失400万円+メンタル不調)、デイトレで心身に不調が出てきたので2021年から長期のインデックスと高配当株投資に切り替え。資産や家計簿をブログやXで発信中||最終学歴:博士後期課程修了|学位:Ph.D. 博士(学術)|40代サラリーマン(専門職)|手取年500万円|総資産5500万円|含み益1200万円|投資歴15年以上|育休取得予定。

コメント