今回の記事のkeyword:S&P500,資産公開,運用実績,インデックス投資,

この記事にはプロモーションが含まれています。

2025/8/25:データを更新しました。(最新)

2025/3/3:データを更新しました。

2024/7/25:データを更新しました。

初期データ2024/1

こんにちは、うずめろです。

今回は、2021年7月から始めたS&P500指数連動のインデックス投資の運用実績を公開して分析したいと思います。私の運用実績が皆さんの投資の参考になれば幸いです。

- 4年分のS&P500投資の運用実績を公開

- 2021年7月から【SBI・V・S&P500インデックス・ファンド】を購入(2023年12月まで)

- 2024年1月から【三菱UFJ-eMAXIS Slim 米国株式(S&P500)】をNISA積立枠で購入

- 2024年2月から【楽天・S&P500インデックス・ファンド】をiDeCoで購入

- 2025年7月末時点での投資額【469万円】、評価損益【+299万(+64%)】

投資口座と投資ファンドついて

2021年7月から2023年12月までのS&P500指数への投資は、特定口座とつみたてNISA口座共に【SBI・V・S&P500インデックス・ファンド】で実施していました。

2024年1月からは、新NISAの積立投資枠で信託報酬が激安の【三菱UFJ-eMAXIS Slim 米国株式(S&P500)】を毎月5万円積立購入しています。

さらに、2024年2月からは、iDeCo口座でも【楽天・S&P500インデックス・ファンド】でS&P500のインデックスファンドを月8000円(2025年1月まで4000円)定期積立をしています(詳細↓)。

S&P500投資の運用実績(2021年7月~2025年7月)

| 投資額 | 時価評価額 | 評価損益 | |

| S&P500 | 4,691,245円 | 7,684,608円 | +2,993,363円 (+64%) |

運用実績の推移

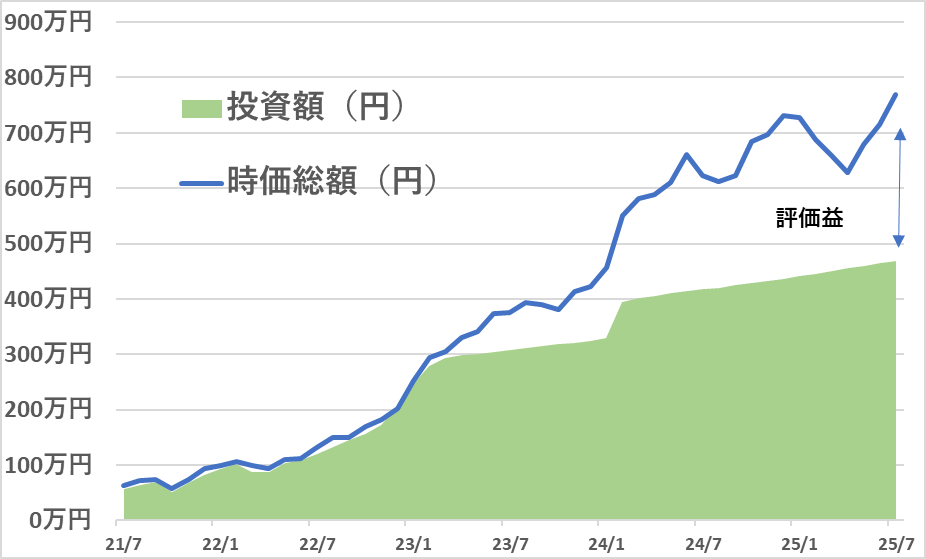

2021年7月からのS&P500投資の運用実績は以下のようになりました(2025年7月末まで)。

緑色の塗り潰しが【投資額】で、青線が【時価総額】となり、緑と青色の差が評価益となります。

2024年1月末まで

投資当初から2022年11月辺りまでは約10%ほどの評価益でしたが、22年の12月に一度評価損に転落しています。しかしその後は、徐々に上昇し、24年1月時点では、投資額「約328万円」に対して時価総額「約456万円」で、評価損益は「約127万円」の+39%の評価益となっていました。

2024年6月末まで

24年2月に、iDeCoのスイッチングで約60万円ぐらい追加購入を行い、毎月54,000円の積立を行った結果、6月末時点では、投資額「413万円」に対して、時価評価額は「660万円」の評価損益「+246万円」の+60%の評価益となりました。

2025年1月末まで

前回からは毎月約54,000円ほど積み立てを続けた結果、2025年1月末時点では、投資額「440万円」に対して、時価評価額は「728万円」の評価損益「+287万円」の+65%の評価益となりました。

以下には毎月の推移の詳細(投資額(円)、時価総額(円)、評価損益(円)、評価損益(%)、月購入額(円)、S&P500指数)を表形式で載せてあります。データが多いですので、興味のある方はご覧ください。

2025年7月末まで

前回からは毎月約50,000円ほど積み立てを続けた結果、2025年7月末時点では、投資額「469万円」に対して、時価評価額は「768万円」の評価損益「+299万円」の+64%の評価益となりました。

積立の内訳は、NISA積立投資枠に毎月5万円、iDeCoに毎月8000円の計58,000円となっています。

一方で、全世界株式と同様に特定口座で保有しているS&P500インデックス銘柄を定率売却(年5%分)で毎月約19,000円ほど毎月売却しているので、毎月の差引積立が額は47,000円ほどとなっています。

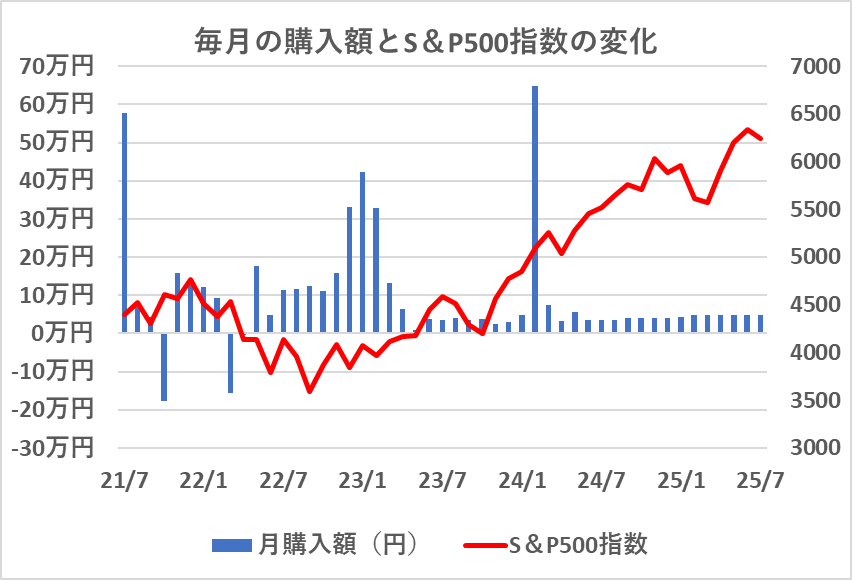

毎月の購入額とS&P500指数の変化

次に、毎月の購入額とS&P500指数の変化を見てみたいと思います。この4年間の平均月額投資額は【約9.5万円】ですが、毎月の購入額はかなりのバラツキがありました。

青の棒グラフが毎月の購入額で、赤線がS&P500指数の推移となります。購入額の-(マイナス)は前月よりも累計投資額が減少している月となります。

2024年1月の大きな購入額はiDeCoのスイッチングによるものです。2023年中旬からは約5万円ほどの積立を毎月している感じとなっています。

失敗談

私は、SBI証券の「つみたてNISA口座」と「特定口座」で「SBI・V・S&P500」を購入していました。

つみたてNISA口座では毎月1万円ほど定額で積み立てていましたが、特定口座では、毎日積立設定にして、時折積立額を変化させたり、売却したりという「なんちゃってアクティブ運用(笑)」をしていました。2021年10月と2022年3月には、+15%ほどの「含み益に耐えきれず」一部を売却しています(笑)。

グラフからは、S&P500指数が下がっていた2022年中頃辺りから、毎月の購入額を増やしていることが分かります。

その後、2023年1月辺りからS&P500指数が上昇し初めましたので、S&P500指数が低迷している期間に多くの資金を投入できています。その結果、2025年7月末時点で+299万(+64%)の大きな評価益につながったものと考えられます。

しかし、これは結果論であり後付けの解釈なので、購入金額を変更したり売却したりという面倒くさいことをせずに、「毎月一定額」を積み立てた方がよいと思います。

また、長期でのS&P500インデックス投資には、NISA口座の活用が有利となります。私の旧つみたてNISA口座の失敗談や運用実績については↓の記事で紹介しています。合わせて読んでいただければ幸いです。

まとめ

今回は、4年分のS&P500の運用実績を公開して分析してみました。やはり株式投資をしている人間として「高いところで売って、安いところで買い戻す」にチャレンジしてみたくなるものですね。しかし、将来の株価は誰にも分かりませんので、S&P500などのインデックス投資は淡々と積み立てるのが良さそうです。

今回の記事がS&P500投資に興味がある方の参考になれば幸いです。

S&P500投資と同様のインデックス投資の王道である全世界株投資の運用実績も公開していますので、合わせてご覧いただければと思います。

Bitcoin・FX・個別株のデイトレで大損失(損失400万円+メンタル不調)、デイトレで心身に不調が出てきたので2021年から長期のインデックスと高配当株投資に切り替え。資産や家計簿をブログやXで発信中||最終学歴:博士後期課程修了|学位:Ph.D. 博士(学術)|40代サラリーマン(専門職)|手取年500万円|総資産5500万円|含み益1200万円|投資歴15年以上|育休取得予定。

コメント