こんにちは、うずめろです。

今回は、資産に占める外貨資産の比率について検討してみたいと思います。

今回の検討をする理由としては、【円安】があります。

円安になると外貨資産の円換算評価額が増加するため、資産に占める円換算での外貨資産比率も増加することになります。

円安により円換算の外貨資産比率が高くなっているのであれば、円資産と外貨資産のリバランスを実施しても良いかなと思っています。

まぁ、つまりは、円安の内に外貨資産を円資産に換えて、いつか来るかもしれない円高(来ないかもしれません)に備えようと言う算段です。大抵こういう小細工は上手くいかないですが(笑

資産に占める外貨資産の割合

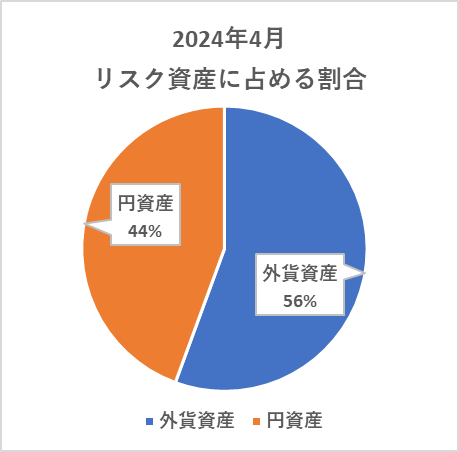

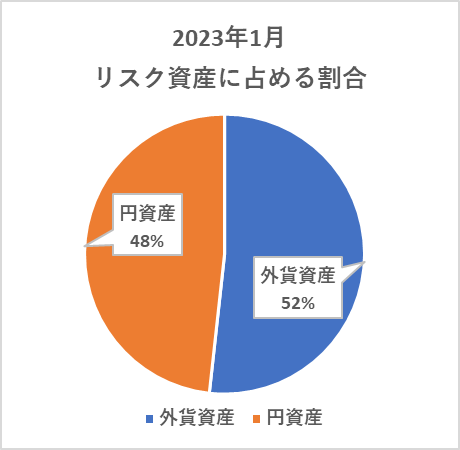

リスク資産に占める割合

2024年4月末時点(1ドル156.9円)における【リスク資産に占める外貨資産の割合】は56%となりました(↓図左)。

2023年1月末(↓図右)と比較すると(1ドル130.47円)、外貨資産比率は52%から56%に4%ほど増加しています。

う~ん、巷では、「円安で円はオワコン!」「ドル資産で資産防衛!」などと言われることもありますが、日本で円で暮らしている身としては外貨資産の投資比率が高すぎるのも心配なところではあります。

円資産と外貨資産の適切な比率は、個人によって異なるものだと思いますので、ここはやはり根拠があるわけではないけどなんとなく「自分が安心」できる比率である円資産50%・外貨資産50%を基準として、±5%まで許容する事にしたいと思います。

と言うことで、【リスク資産に占める外貨資産の割合】から見て今の資産比率はリバランス(外貨資産売り・円資産買い)をしても良いかなという判断です。

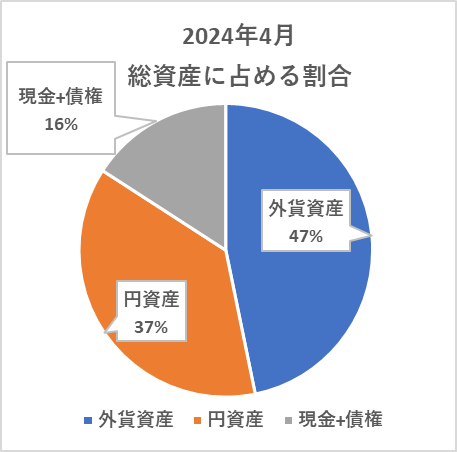

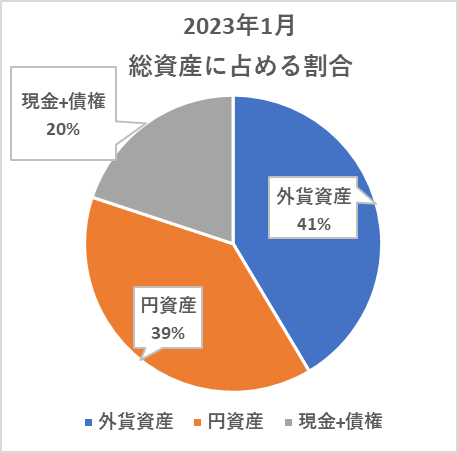

総資産に占める割合

リスク資産だけでなく、総資産に占める外貨資産の割合につても検討してみたいと思います。

2024年4月末時点における【総資産に占める外貨資産の割合】は47%となりました(↓図左)。

2023年1月(↓図右)と比較すると、外貨資産比率は41%から47%に6%ほど増加しています(債権は個人向け国債です)。

ん~~、外貨資産はほぼ株式などのリスク資産であると考えると、現在(2024/4)の総資産に占める外貨資産の割合は、円資産と比べると多過ぎじゃないかなと思ってしまいます。

私の理想としては、外貨のリスク資産40%、円のリスク資産40%、円現金等無リスク資産20%ぐらいなので、2023年の状態が理想です。やっぱり、総資産での比率で見ても現在(2024/4)は外貨資産が多いかなという印象です。

と言うことで、【総資産に占める外貨資産の割合】から見ても今の資産比率はリバランス(外貨資産売り・円資産買い)をしても良いかなという判断です。

リバランスをするぞ!(外貨資産売り・円資産買い)

まぁ、色々と理由をつけましたが、少しでも円安の内に外貨資産を売って、円高になった時に「あの時少しだけだけど売っといて良かったー(ニッコリ」をしたいと言う邪な気持ちに理由を付けたいだけの分析である事を否定できません。

これからもっと円安になって1ドル190円ぐらいになったら、「グヌヌ」となっているかもしれません。

それはさておき、どの外貨資産を売って何の円資産を買うか検討してみたと思います。

銘柄整理と保有証券会社の整理

どの外貨資産を整理するかの前に、常々思っていた、SBI証券と楽天証券で保有している銘柄をどちらか一方に統合したい!をこの機会にやってしまおうかと思います。

SBI証券と楽天証券で保有している資産額を比較すると、断然SBI証券の方が多いことと(SBIneoモバイル証券との合併の関係で)、NISAの積立をSBI証券でやっているので、SBI証券に保有銘柄を移すことにしたいと思います。

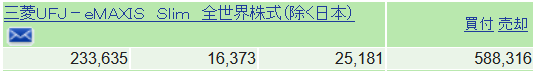

そして、現在楽天証券で保有している銘柄は以下の通りで、なんと!調度良く外貨資産である【eMAXIS Slim 全世界株式(除く日本)】が約66万円分ありますので、これを売却したいと思います。

売却すると売却益の税金で4万円ほど減り62万円ぐらいになってしまいます。

ついでに、SBI証券でも保有している【eMAXIS Slim 全世界株式(除く日本)】もあったのでそれも売却したいと思います(+50%ぐらいの評価益になっています)。

リバランス先はどうするか?

では、リバランス先の円資産はどうするかと考えると、全世界株式と同等のリターンが期待出来て、ある程度分散がされている商品は?について検討してみたいと思います。

期待リターンとリスクは2024 Long-Term Capital Market Assumptions(PDF)の資料を参考にすると↓のようになっているので、

| 投資先 | 期待リターン(2024) | 年率ボラティリティー (リスク) |

|---|---|---|

| 世界株式 除く日本 為替ヘッジなし | 5.10% | 19.64% |

| 日本大型株式 | 6.70% | 17.54% |

| 日本小型株式 | 7.20% | 16.18% |

日本株の期待リターン高すぎでは?と思わなくはないですが、日本株約2000銘柄で構成されている東証株価指数(TOPIX)に連動するETFであるMAXIS トピックス上場投信(1348)購入したいと思います。

高配当株ETFの購入も考えましたが、信託報酬が高いのと、50~70銘柄程度で構成されている商品しかないので、TOPIXと比較すると分散が小さいと考え止めました。

後は、NISA積立投資枠で購入しているJ-REITのETFである MAXIS Jリート上場投信(1597)を購入する予定です。

おそらく、税引後の売却額が120万円ぐらいになると思いますので、MAXIS Jリート上場投信(1597)を20万円、MAXIS トピックス上場投信(1348)を100万円ぐらい購入することになりそうです。

この外貨資産売り・円資産買いによって、外貨資産比率は約2%ほど減る事になると思います。

これでもまだ、外貨資産の比率は少々高いですが、リバランスの第1段としたいと思います。

この記事を書いている現時点(2024/5/15)では、投資信託の売却注文中でまだ約定していませんので、実際に実施したリバランスの詳細は次の記事で紹介します。

まとめ

今回は外貨資産のリバランスについて検討してみました。

リバランスとは言っても、リスク資産4000万円の内100万円(2.5%)ぐらいの金額なので、これから円安や円高になっても、現状とそれほど変化があるものではないと思われます。

おそらくは、売ったり買ったりしない方が投資成績は良いと言われているので、このリバランスが吉と出るか凶と出るかは分りませんが、物のためしとして実施してみたいと思います。

今回も最後まで読んでいただきありがとうございました。

(追記)実際に実施したリバランスの詳細はこちらの記事になります↓

Bitcoin・FX・個別株のデイトレで大損失(損失400万円+メンタル不調)、デイトレで心身に不調が出てきたので2021年から長期のインデックスと高配当株投資に切り替え。資産や家計簿をブログやXで発信中||最終学歴:博士後期課程修了|学位:Ph.D. 博士(学術)|40代サラリーマン(専門職)|手取年500万円|総資産5500万円|含み益1200万円|投資歴15年以上|育休取得予定。

コメント